Du neuf dans le dossier Atalian, le point sur l’obligation 5,125% 2025

L’obligation La Financière Atalian SA (Atalian) d’une durée résiduelle de trois ans a encore reculé depuis notre dernier point sur la valeur. En cause : les dernières annonces concernant le projet de rachat de l’entreprise française de facility management (services externalisés aux entreprises) par le fonds de private equity CD&R.

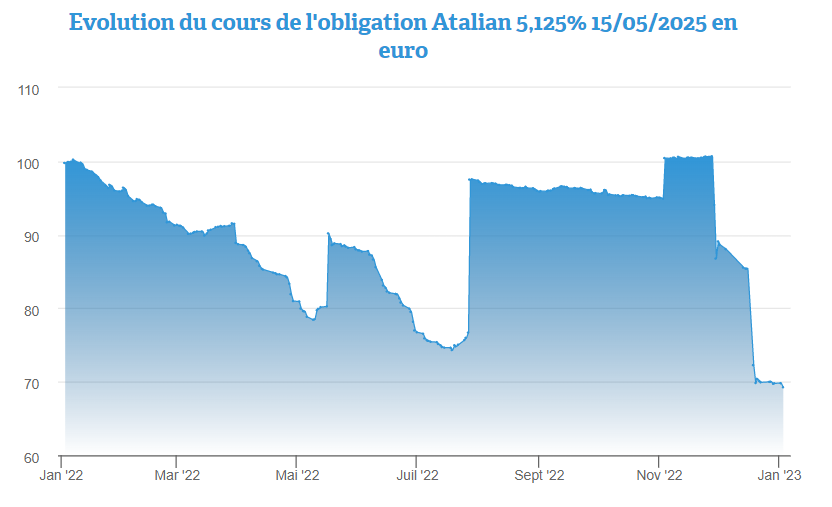

Sur le marché secondaire, l’obligation Atalian 5,125% 15/05/2025 s’échange aux alentours de 69,12% du nominal, bon pour un rendement de l’ordre de 22,7%. Du très haut rendement donc, synonyme de risque élevé, comme le soulignent d’ailleurs le rating « B- » chez Standard & Poor’s ou encore « Caa2 » chez Moody’s. Des ratings clairement spéculatifs et qui sont inférieurs d’un cran aux notes attribuées début décembre encore à cette souche obligataire libellée par coupures de 100.000 euros.

Du neuf dans le dossier Atalian, le point sur l’obligation 5,125% 2

Du neuf dans le dossier Atalian, le point sur l’obligation 5,125% 2

Cession d’une partie des activités

La décision de l’actionnaire d’Atalian de ne pas exercer son option de vendre la totalité du capital d’Atalian au fonds de private equity Clayton, Dubilier & Rice (CD&R) déçoit visiblement, tant les investisseurs que les agences de notation.

Au lieu d’une cession, la décision retenue se limite à céder les activités au Royaume-Uni, en Irlande et en Asie, en incluant Aktrion, pour une valeur d’entreprise de 735 millions d’euros. Ensemble, ces entités représentent un chiffre d’affaires de l’ordre de 1,1 milliard d’euros en 2022, précise le communiqué d’Atalian.

En conséquence, Atalian ne prévoit plus de rembourser ses obligations à échéance 2025 avec le produit de l’opération, comme initialement envisagé. Le produit net de la nouvelle opération servira à solder une ligne de crédit renouvelable en 2023 et au remboursement partiel des 625 millions d’euros de l’obligation à échéance 2024.

Atalian affaibli

La réaction des agences n’a pas tardé, à l’instar de Moody’s qui a donc dégradé la note des obligations Atalian. Et pour cause, à l’issue de la transaction, l’agence estime que le « nouvel » Atalian sera affaibli, affichant une envergure plus limitée et une génération de trésorerie réduite, ce qui affectera négativement sa qualité de crédit. Ceci alors qu’Atalian restera malgré tout confronté à un endettement important, toujours selon l’agence de rating.

Les investisseurs semblent partager cette opinion, ce qui explique le niveau élevé de la prime de risque de l’obligation La Financière Atalian 5,125% 15/05/2025

Un acteur majeur du service aux entreprises

Avec plus de 123.000 employés et une présence dans 36 pays répartis sur 4 continents, Atalian se définit comme un leader des services externalisés aux entreprises. Le groupe compte plus de 32.000 clients. Ses services portent sur la propreté, la sécurité, la maintenance et la gestion de l’énergie, l’accueil et la restauration.

Sur base des dernières données annuelles disponibles, on apprend qu’Atalian a réalisé un chiffre d’affaires de 2,95 milliards d’euros en 2021.