El rendimiento de los bonos supera el 3% a la espera de la subida de los tipos

CL

-0,15%

Añadir/Eliminar de la cartera

Añadir a mi lista de seguimiento

Añadir posición

Posición añadida con éxito a:

Introduzca un nombre para su cartera de posiciones

Tipo:

Compra

Venta

Fecha:

Cantidad:

Precio

Valor del punto:

Apalancamiento:

1:1

1:10

1:25

1:50

1:100

1:200

1:400

1:500

1:1000

Comisión:

Crear una nueva lista de seguimiento

Crear

Crear nueva cartera de posiciones

Añadir

Crear

+ Añadir otra posición

Cerrar

El rendimiento de los bonos del Tesoro estadounidense ha superado el umbral del 3% ante la caída de los precios de los bonos del Estado (el rendimiento aumenta cuando bajan los precios) al comienzo de la jornada de negociación de este lunes a la espera de la reunión del Comité Federal de Mercado Abierto de esta semana, que determinará la política monetaria de la Reserva Federal.

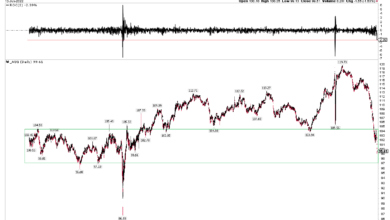

Descripción: US 10-year Weekly Chart

Descripción: US 10-year Weekly Chart

Los miembros de la Fed ya han avisado de que subirían los tipos de interés de los fondos federales a un día en medio punto porcentual esta semana después de subirlos 0,25 puntos en marzo por primera vez desde diciembre de 2018.

La inflación, que podría describirse sin duda como desbocada, ha zarandeado a los inversores, que ahora se preocupan por la estanflación e incluso por la recesión al darse cuenta de que la Fed tendrá que subir los tipos para intentar ponerse al día con la subida de los precios. Como resultado, los mercados impulsan el rendimiento.

Descripción: US 30-year Weekly Chart

Descripción: US 30-year Weekly Chart

El rendimiento de los bonos del Tesoro estadounidense a 10 años de referencia subió por encima del 3% el lunes por primera vez desde 2018, después de que los bonos a 30 años superaran ese umbral a primera hora del día. Sin embargo, el rendimiento de los bonos a 10 años ha vuelto a caer rápidamente por debajo de ese nivel.

También se espera que la reunión del FOMC de esta semana proporcione una fecha para que la Fed liquide su cartera de bonos de 9 billones de dólares, lo que retirará miles de millones del mercado. Cuando la Reserva Federal deje de reinvertir el capital vencido en nuevas compras de bonos, eso también eliminará un apoyo constante a los precios.

Por si acaso, los bonos del Tesoro protegidos contra la inflación han entrado en territorio positivo por primera vez desde el inicio de la pandemia, pero con una inflación media implícita del 2,8% a 10 años, estos instrumentos de mercado podrían estar subestimando la auténtica duración y el nivel real de la inflación.

El nerviosismo geopolítico lleva a los índices de referencia europeos a niveles inéditos

En Europa, el rendimiento de los bonos alemanes de referencia a 10 años sigue coqueteando con el nivel del 1% observado por última vez en 2014. El rendimiento de los bonos a 10 años se situaba el lunes en el 0,9640%.

Descripción: German 10-year Weekly Chart

Descripción: German 10-year Weekly Chart

El Banco Central Europeo ha estado dando largas al ajuste monetario, pero a los funcionarios alemanes les preocupa el hecho de que la inflación del país alcanzara el 7,4% en abril.

La fuerte subida de los precios de la energía está impulsando la inflación, debido en gran parte a la guerra de Ucrania y a los problemas de suministro de petróleo y gas de Rusia.

Descripción: France 10-year Weekly Chart

Descripción: France 10-year Weekly Chart

El rendimiento de los bonos franceses a 10 años también ha alcanzado niveles no registrados desde 2014, rozando el 1,5% a medida que el país se acerca a las polémicas elecciones legislativas del mes que viene.

El presidente francés Emmanuel Macron fue cómodamente reelegido para un segundo mandato de cinco años el mes pasado, pero se enfrenta a un reto más difícil para mantener su mayoría en el Parlamento.

El político de extrema izquierda Jean-Luc Mélenchon está tratando de improvisar una alianza de izquierdas para negar a Macron la capacidad de impulsar su programa, y el lunes anunció un pacto con los Verdes para un frente unido que podría incluir también a los partidos comunista y socialista.

Mientras tanto, Grecia trata de librar a sus bonos del estatus de bonos basura y la semana pasada sacó a bolsa un bono de 1.500 millones de euros con un cupón del 2,4% que fue sobresuscrito más de tres veces.

Este bono, que es un nuevo tramo de un bono a siete años para 2020, no tenía como objetivo recaudar dinero, ya que Atenas cuenta con abundantes fondos. Más bien se diseñó para alimentar la confianza de los inversores, ya que el país espera obtener el grado de inversión el año que viene.

Standard & Poor’s elevó la semana pasada la calificación de los bonos de Grecia de BB a BB+, lo que los sitúa en el umbral de la calificación de grado de inversión BBB.