ВВП США и потребительские расходы: разбираем отчеты, вышедшие в пятницу

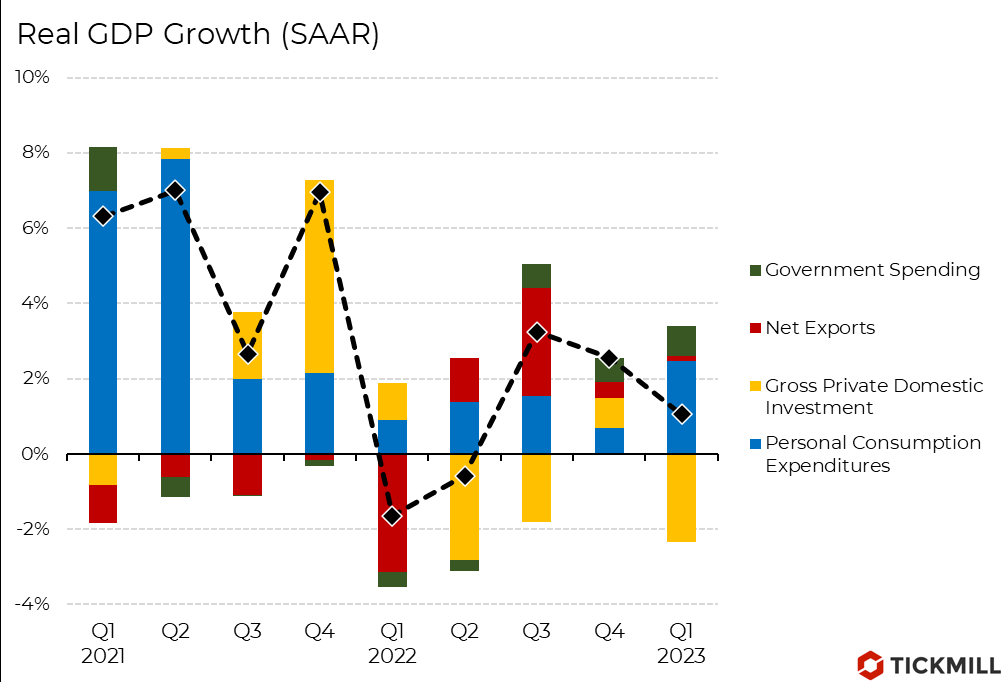

Отношение к риску на глобальных рынках заметно ухудшилось, а спрос на защитные активы увеличился после выхода данных в пятницу. ВВП США за первый квартал преподнес большой «медвежий» сюрприз показав рост всего на 1.1% при прогнозе 1.9%. Рассматривая ВВП отдельно по четырем основным компонентам (потребление, инвестиции, госзакупки и чистый экспорт) видно, что “подвел” именно компонент инвестиций, в то время как потребление и госзакупки сохранили неплохой положительный импульс:

GDP by components

GDP by components

Потребление в годовом выражении выросло на 3.7%, сильный скачок был в январе, когда необычайно теплая погода стимулировала раннее «пробуждение» активности после декабря. Госзакупки увеличились на 4.7% в годовом выражении, а чистый экспорт добавил 0.11% к годовому темпу роста ВВП.

Тем не менее, слабость основного показателя крылась в динамике инвестиций (21% ВВП). Они состоят из трех основных компонентов: инвестиций в основные фонды, товарно-материальных запасов фирм и покупок нового жилья домохозяйствами. И если инвестиции фирм в основные фонды выросли на 0.7% (довольно слабо), то инвестиции в жилье сократились на 4.2%. В квартальном выражении данный показатель сокращается уже 8 квартал подряд из-за давления ипотечных ставок в комбинации с залипающими завышенными ценами на жилье, разогнанными в период низких ставок после пандемии. Фирмы также сократили товарно-материальные запасы в первом квартале (что рассматривается как отрицательные инвестиции), что отняло у темпов роста ВВП 2.26 процентных пункта.

Что касается инфляции, базовый дефлятор ВВП (один из показателей инфляции) вырос на 4.9% в годовом выражении против 4.4% в предыдущем квартале и выше консенсуса в 4.7%.

Одновременно с разочарованием из-за данных по ВВП, рынок вынужден пересматривать риски ужесточения монетарной политики ФРС в свете выхода ястребиных данных по инфляции сегодня. Рост Core PCE превзошел ожидания – 4.6% против 4.5% прогноза. Показатель в феврале был пересмотрен в сторону повышения, до 4.7%. Месячная инфляция составила 0.3%, в соответствии с ожиданиями.

В следующем квартале потребление скорей всего внесет не такой сильный вклад в ВВП, учитывая недавние потребительские тренды (снижение розничных продаж). Слабые инвестиции говорят о снижении оптимизма корпоративной среды по поводу краткосрочных перспектив американской экономики. Опросы CEO американских компаний и индексы NFIB малого бизнеса говорят о приготовлениях к спаду и рецессии, что, собственно, будет и дальше давить на темпы найма и инвестиции в основные фонды.

Консенсус по ВВП на второй квартал смещается ближе к 0, а действия ФРС, которая вынуждена бороться с инфляцией вероятно приблизят наступление спада в американской экономике. Также нельзя недооценивать и возможные новые банковские шоки, которые могут привести к резкому ужесточению кредитных условий и еще больше ударить по экономической активности.

Доллар получил сегодня буст за счет роста спроса на американскую валюту как на защитный актив. Рассматривая пару EURUSD видно, что цена консолидируется около нижней границы восходящего тренда, что можно рассматривать как сигнал, что восходящий тренд начинает потихоньку иссякать и ближе к заседанию ФРС может быть пробой вниз:

EURUSD

EURUSD

Артур Идиатулин, рыночный обозреватель Tickmill UK