Российский рынок вырос в четверг, несмотря на коррекцию рубля и цен на нефть

Российские акции подорожали по итогам торгов в четверг, 13 апреля. Утро начиналось с очередной атаки сопротивления 2550 п. по Индексу МосБиржи. Днем ранее рынок пытался закрепиться выше этой отметки дважды, но безуспешно. Аналогичная история была и в четверг. Тройная неудача стала поводом для попытки коррекции. Однако, если в среду попытка коррекции заглохла на уровне 2520 п., но сегодня рублевому индексу уже было трудно уйти ниже 2530 п. В итоге завершение основных торгов в скромном плюсе.

На 19:00 мск:

· Индекс МосБиржи — 2 544,28 п. (+0,23%), с нач. года +18,1%

· Индекс РТС — 982,94 п. (+0,77%), с нач. года +1,3%

· Stoxx Europe 600 — 464,21 п. (+0,40%), с нач. года +9,3%

· DAX — 15 729,46 п. (+0,16%), с нач. года +13,0%

· FTSE 100 — 7 843,38 п. (+0,24%), с нач. года +5,3%

· S&P 500 — 4 116,41 п. (+0,60%), с нач. года +7,2%

· VIX — 18,27 п. (-0.82 пт), с нач. года -3.4 пт

· MSCI World — 2 795,48 п. (-0,06%), с нач. года +7,4%

Внешний фон был умеренно позитивным для российского рынка. Европейские акции демонстрируют рост 4-й день подряд, а панъевропейский индекс Euro Stoxx 600 закрылся на само высоком уровне с начала марта. Сегодня инвесторы позитивно восприняли сильные данные о продажах LVMH (EPA:LVMH), а позже вечером – снижение ценового давления в производственных ценах США. Это повышает уверенность в том, что ФРС близка к паузе в цикле ужесточения денежно-кредитной политики.

Акции в США также показывали позитивную динамику. Благодаря снижению цен на бензин индекс цен производителей PPI снизился с 4,9% г/г в феврале до 2,7% г/г в марте и оказался ниже прогнозных оценок (+3,0% г/г). В результате, денежный рынок подразумевает высокую вероятность (71%) повышения ставок в мае на 25 б.п., но также повышает ожидания более существенного снижения ставок в конце года. Настроения инвесторов позитивны в преддверии старта сезона корпоративной отчетности в США.

Снижение курса доллара способствовало росту цен на золото, которые обновили максимум с марта 2022 г. на уровне $2048,6/унц. Однако цены на нефть снижались, несмотря на ослабление валюты США. Накануне был опубликовал протокол мартовского заседания Комитета по открытым рынкам ФРС США, который обнародовал тот факт, что советники Федрезерва ожидают рецессию в экономике позже в этом году. Это негативно сказалось на нефтяных котировках. К тому же ряд статистических показателей США и Китая (включая производственный ISM) указали в последнее время на замедление производственной активности в двух крупнейших экономиках планеты. Поэтому цены на нефть, несмотря на анонсированное решение ОПЕК+ сократить добычу на 1,66 млн б/с, не очень спешат с попытками закрепиться выше $90/барр. (Brent). Меж тем наш фундаментальный взгляд на рынок нефти не претерпел существенных изменений с начала года. По-прежнему, базовый сценарий – это дефицит спроса и предложения во второй половине года благодаря повышению спроса на нефть со стороны Азии. В итоге дефицитное состояние рынка и недавнее решение ОПЕК+ сократить добычу должны закрепить цены Brent выше $80/барр.

Отчет ОПЕК: оценка добычи ОПЕК фактически не изменилась, несмотря на намерение снизить добычу

На 19:15 мск:

· Brent, $/бар. — 86,65 (-0,78%), с нач. года +0,9%

· WTI, $/бар. — 82,67 (-0,71%), с нач. года +3,0%

· Urals (инд. Средиземноморье), $/бар. — 61,60 (-1,08%), с нач. года -3,8%

· Золото, $/тр. унц. — 2 038,82 (+1,19%), с нач. года +11,8%

· Серебро, $/тр. унц. — 25,78 (+1,10%), с нач. года +7,6%

· Алюминий, $/т — 2 370,00 (+1,94%), с нач. года -0,3%

· Медь, $/т — 9 045,50 (+1,45%), с нач. года +8,0%

· Никель, $/т — 23 695,00 (+0,49%) с нач. года -21,1%

Российский фондовый рынок весьма позитивно завершил четверг на фоне некоторого снижения цен на нефть, а также на фоне укрепления рубля к доллару. Доллар в четверг подешевел на 55 копеек до 81,40, евро подорожал на 40 копеек до 90,39, а юань потерял в цене 3 копейки, снизившись до 11,855.

Также отметим, что краткосрочная техническая перекупленность российского рынка не получила должную разгрузку, что подразумевает риск коррекции, если котировки Brent уйдут ниже $85/барр., а рубль вплотную приблизится к 80 за доллар.

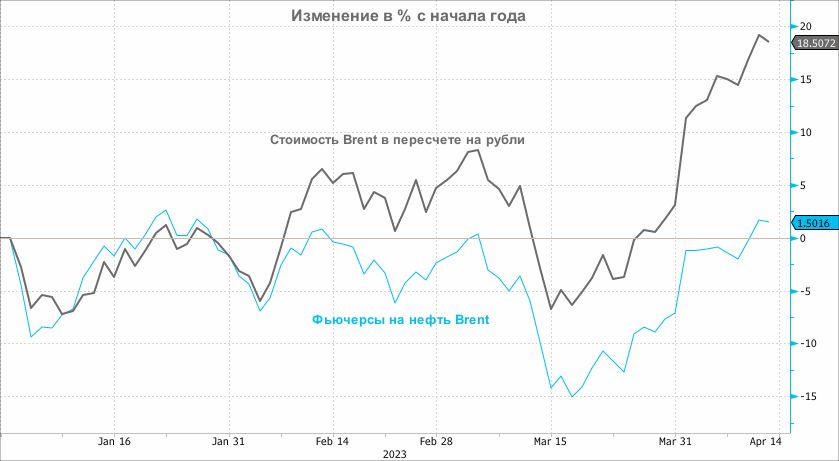

Несмотря на «нулевую» динамику отраслевого индекса «Нефти и газа» в четверг, с начала апреля он вырос на 6,4%, и является лидером роста среди всех отраслевых индексов Московской биржи в текущем месяце. По сути, внешняя конъюнктура не так сильно улучшилась, поскольку сейчас цены на нефть Brent лишь незначительно превысили те уровни, которые были в конце марта. Однако заметную поддержку российским нефтяникам оказал курс рубля. Отметим, что с начала года нефть Brent подорожала всего лишь на 1,5%. Однако цена барреля Brent в рублевом эквиваленте выросла за тот же период на 18,5%. Именно благодаря подешевевшему рублю акции нефтегазового сектора стали более привлекательными.

Считаем, что в выигрыше на горизонте 1-2 года будут все компании сектора, поскольку высокие рублевые цены экспорта постепенно отразятся и на ценах внутреннего рынка (с учетом демпферного механизма). Однако нашими фаворитами в моменте по-прежнему остаются дивидендные бумаги, а именно «Лукойл», «Татнефть» (префы) и «Новатэк». При этом наш прогноз цен на нефть с начала года не претерпел существенных изменений. Мы предполагаем, что средняя цена Brent в 2023 г. составит $84/барр., в 2024 г. — $82/барр. Наши оценки по российской нефти Urals предполагают среднюю цену в 2023 г. на уровне $68/барр. Аналогичный прогноз и на 2024 год.

На 19:15 мск:

· EUR/USD — 1,1048 (+0,51%), с начала года +3,2%

· GBP/USD — 1,2525 (+0,32%), с начала года +3,7%

· USD/JPY — 132,47 (-0,50%), с начала года +1,0%

· Индекс доллара — 100,947 (-0,54%), с начала года -2,5%

· USD/RUB (Мосбиржа) — 81,4 (-0,67%), с начала года +16,5%

· EUR/RUB (Мосбиржа) — 90,39 (+0,44%), с начала года +21,7%

Дивидендная доходность индекса МосБиржи составляет 8,2 %. Индекс торгуется с коэффициентом 2,2 к прибыли за прошедший год (P/E).

Ключевые новости дня

Россия в феврале добывала 10 млн б/с (без конденсата), подсчитали в ОПЕК. Добыча с конденсатом составила 11,4 млн б/с, что на 175 тыс. б/с больше, чем месяцем ранее.

В фокусе

14 апреля (пятница) «Россети Ленэнерго» (LSNG) компания планирует опубликовать финансовую отчетность по МСФО за 2022 год. Отчетность по МСФО для «префов» не играет особой роли. Однако дивполитика предполагает, что по обыкновенным акциям компания платит 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. Чистая прибыль по РСБУ в 2022 г. по сравнению с 2021 годом сократилась на 9,2% и составила 17,9 млрд рублей. Даже если цифра по МСФО будет больше, мы не видим большой привлекательности в обыкновенных акциях компании, если их сравнивать с префами.

Итоги российского рынка

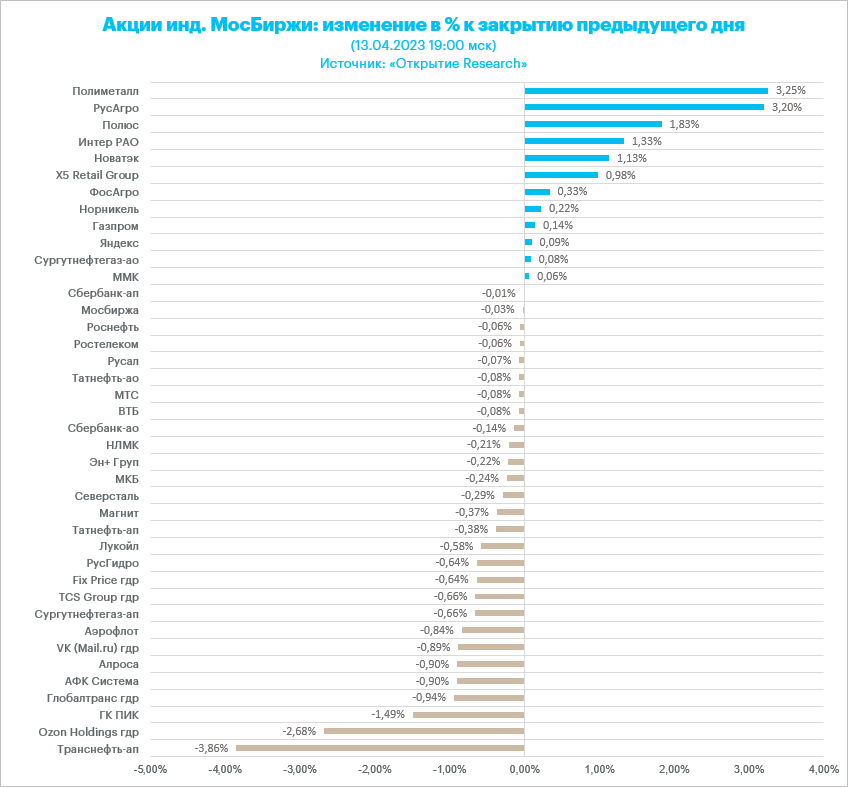

Из 10 отраслевых индексов 4 выросли и 5 снизились по итогам дня. Нефтегазовый сектор завершил четверг с нулевым результатом.

Худшим по динамике вновь стал индекс «Транспорта» (-1,7%). Здесь лидировали по темпам снижения акции ДВМП (MCX:FESH) и «Совкомфлота» (FLOT), а также акции НМТП (MCX:NMTP). Вышеперечисленные бумаги подешевели более чем на 2%.

Лидером роста стал индекс «Финансов» (+0,54%). Здесь более чем на 6,5% подскочили в цене акции «Банк Санкт-Петербург» (BSPB), также около 3% прибавили акции «ЭсЭфАй» (SFIN). Лидировали по темпам снижения расписки TCS Group (MCX:TCSGDR) (TCSG).

Индекс «Нефти и газа» (0,0%). В секторе лидировали акции «Новатэка» (MCX:NVTK), префы «Башнефти» (MCX:BANE) (BANEP), а также бумаги «Газпрома» (GAZP). Аутсайдерами стали префы «Транснефти» (TRNFP) и префы «Сургутнефтегаза (SNGSP).

Из ТОП-25 акций лидеров по объему торгов 13 подорожали и 12 подешевели на 18:50 мск. Лидировали по объему обыкновенные акции Сбербанка (MCX:SBER), акции «Газпрома» (MCX:GAZP) и «Лукойла» (MCX:LKOH). Наиболее существенный рост показали акции «Банк Санкт-Петербург» (6,7%). Наиболее существенное снижение – акции «ВСМПО-Ависма», потерявшие в цене 15,7%.

Из 40 акций индекса МосБиржи 12 подорожали и 28 подешевели по итогам дня (основная сессия).

85,7 % компаний индекса торгуются выше своей 50-дневной МА, 92,9 % торгуются выше своей 100-дневной МА, 92,9 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся экстремальную краткосрочную перекупленность российского фондового рынка.

Корпоративные истории

Компания «ЭЛ5-Энерго» (ELFV) раскрыла финансовые результаты по МСФО за 2022 г. Выручка увеличилась на 4,6% г/г до 50,48 млрд руб., Показатель EBITDA вырос на 19,5% г/г до 9,38 млрд руб. Однако компания признала обесценение основных средств в размере 29,5 млрд руб. В результате по итогам 2022 г. чистый убыток составил 20,2 млрд руб. по сравнению с прибылью 2,6 млрд руб. в 2021 году. Акции ELFV упали в четверг на 4,6% до 0,5814 руб.

Акции ТМК (MCX:TRMK) подорожали на 6,8% на рекордном с августа 2021 г. объеме 1,37 млрд руб. и достигли максимума (109,7 руб.) с сентября 2021 года. Драйвером роста стала опубликованная вечером в среду новость о том, что совет директоров 20 апреля рассмотрит дивиденды по итогам 2022 года.

«Акрон» (MCX:AKRN) опубликовал производственные результаты по итогам 1 квартала 2023 г. Производство минеральных удобрений выросло на 3% г/г до 1,86 млн т. Производство фосфатной продукции увеличилось 0,6% г/г до 2,19 млн т. Акции AKRN на рекордном с 29 марта 2022 г. объеме (1,18 млрд руб.) подскакивали до максимума с 1 февраля текущего года, но к вечеру растеряли львиную долю своих внутридневных достижений.